| Общие сведения о стране |  |

||

|

Арабская Республика Египет | ||

| Площадь | 1 001 450 | км2 | |

| Население (2022) | 106 646 200 | человек | |

| ВВП по ППС (2019) | 1 231 | млрд. долл. США | |

| Доля сектора F «Строительство» в ВВП (2021) |

6,7 | % | |

| ВВП на душу населения по ППС (2019) | 11 798 | долл. США | |

| ВВП на душу населения по номиналу (2019) | 2 577 | долл. США | |

| Средняя заработная плата(2022) | 377 | долл. США | |

| Минимальная заработная плата (2022) | 97 | долл. США | |

| Средняя заработная плата в строительстве (2022) | Около 325 (рабочий), 700 (инженер) | долл. США | |

Экономика Египта является высокоцентрализованной экономикой, ориентированной на замещение импорта. Текущая государственная экономическая политика направлена на диверсификацию экономики Египта. Страна по размерам экономики является второй по величине в Африке после Нигерии, а по номинальному ВВП входит в четвертую десятку в мировом рейтинге по состоянию на 2022 год.

С 2000-х годов темпы структурных реформ (включая фискальную и денежно-кредитную политику, налогообложение, приватизацию и новое законодательство о бизнесе) помогли Египту перейти к более рыночной экономике и стимулировали увеличение иностранных инвестиций. Реформы укрепили результаты макроэкономического роста. По мере развития экономики такие актуальные для страны проблемы, как безработица и бедность, начали значительно снижаться. С точки зрения инвесторов, Египет стабилен и хорошо поддерживается внешними заинтересованными сторонами.

География существенно влияет на экономику Египта. Будучи засушливой и испытывающей нехватку воды страной, страна очень уязвима к изменению климата. Его наиболее чувствительными секторами являются водное хозяйство и сельское хозяйство. Улучшение управления водными ресурсами имеет решающее значение, поскольку сельское хозяйство является ключевым сектором, обеспечивающим средства к существованию для 55% населения, в котором занято 23,3% рабочей силы и на который приходится 22% импорта товаров в 2019 году. Энергетика, транспорт, отходы и промышленность также лежит в основе действий правительства по смягчению последствий и обязательств в его национальной стратегии «зеленой» экономики, запущенной в 2016 году.

Валовый внутренний продукт Египта превышает 400 млрд долл. США и с 2017 года характеризуется положительной динамикой. Динамика ВВП Египта представлена на рисунке.

Рост экономики Египта позволил не только увеличить реальный ВВП, но и повысить долю страны в мировом ВВП. Так с 2017 года по 2021 год этот показатель вырос 0,29% до 0,42%.

Стройкомплекс в экономике Египта

Объем строительного рынка Египта в 2021 году оценивается в 64,2 миллиарда долларов. Рост отрасли будет поддерживаться инвестициями в проекты в области транспорта, электричества, водоснабжения, канализации, здравоохранения и образования. Строительная отрасль готова к дальнейшему росту благодаря увеличению инвестиций в текущее строительство крупных инфраструктурных и энергетических проектов, таких как Новая административная столица (NAC), АЭС «Новый Аламейн», «Новая Галала» и «Эль-Дабаа». Правительство также планирует инвестировать значительные средства в расширение каирского метро в течение следующих четырех лет и в реализацию 11 новых нефтехимических проектов до 2035 года.

Доля строительства в формировании ВДС Египта с 2012 года находится на подъеме – см. Рисунок.

За период с 2012 по 2020 годы доля строительной сферы в формировании валовой добавленной стоимости страны возросла с 4,3% до 6,7%. В долларовом выражении за этот же период ВДС сферы строительства выросла с 11,7 млрд долл. США до 23,6 млрд. долл. США.

Ключевыми секторами строительного рынка Египта являются коммерческое строительство, промышленное строительство, строительство инфраструктуры, строительство энергетики и коммунальных услуг, институциональное строительство и жилищное строительство.

Коммерческое строительство: Типы проектов в этом секторе включают здания для отдыха и гостеприимства, офисные здания, открытые площадки для отдыха, торговые здания и другое коммерческое строительство. Выпуск коммерческого сектора в 2022 году будет поддерживаться за счет ослабления всех ограничений, связанных с коммерцией, путешествиями и туризмом на фоне ослабления карантинных ограничений. Кроме того, рост сектора в течение среднесрочного периода будет обусловлен улучшениями в офисном и розничном подсекторах.

Промышленное строительство: Типы проектов в этом секторе включают химические и фармацевтические заводы, производственные предприятия, заводы по производству и переработке металлов и материалов, а также заводы по переработке отходов. Объем производства в секторе в 2022 году будет поддерживаться постепенным восстановлением производственной и экспортной деятельности в сочетании с усилиями правительства по привлечению частных инвестиций и увеличению экспорта.

Строительство инфраструктуры: типы проектов в этом секторе включают железнодорожную инфраструктуру, дорожную инфраструктуру и другие инфраструктурные проекты. Объем производства в секторе в течение среднесрочного периода будет поддерживаться за счет государственных инвестиций в проекты транспортной инфраструктуры для улучшения автомобильной и железнодорожной сети страны.

Энергетическое и коммунальное строительство. Типы проектов в этом секторе включают электроэнергетику, нефть и газ, телекоммуникации, инфраструктуру канализации и инфраструктуру водоснабжения. Рост сектора будет поддерживаться ростом мировых цен на нефть, что приведет к увеличению инвестиционных планов в сочетании с усилиями правительства по расширению спектра возобновляемых источников энергии.

Институциональное строительство: типы проектов в этом секторе включают учебные здания, здания здравоохранения, институциональные здания, исследовательские центры и религиозные здания. Выпуск сектора в течение прогнозируемого периода будет поддерживаться государственными инвестициями в развитие сектора здравоохранения и образования. В рамках плана развития Египта на 2022/2023 финансовый год правительство планирует создать технологические университеты и частные университеты.

Ключевыми подрядчиками на строительном рынке Египта являются Orascom Construction Plc, The Arab Contractors Osman Ahmed Osman & Co., Taisei Corp., Hassan Allam Holding SAE, Egypt General Petroleum Corp., Colas Rail Limited, China State Construction Engineering Corp. Ltd, Redcon Construction, Attieh Group и SIAC Construction Ltd.

Orascom Construction Industries (OCI) — ведущий египетский подрядчик (проектирование, закупки и строительство), базируется своей штаб-квартирой в Каире, но включат подразделения в более чем в 20 странах. OCI была основана в Египте в 1938 году. Но была национализирована в 1953 году, пока снова денационализирована в 1977 году. Компания является первой многонациональной египетской корпорацией и одной из основных компаний группы Orascom. Как производитель цемента, OCI владеет и управляет цементными заводами в Египте, Алжире, Турции, Пакистане, северном Ираке и Испании, с совокупной годовой производственной мощностью в 21 миллион тонн.

Главный строительный проект страны – строительство новой столицы. Это крупномасштабный проект новой столицы в Каире, который был начат с 2015 года.

Новый город расположен в 45 километрах к востоку от Каира, сразу за Второй Большой Каирской кольцевой дорогой, в малоосвоенном районе на полпути к портовому городу Суэц. Согласно планам, город станет новой административной и финансовой столицей Египта, где разместятся основные правительственные ведомства и министерства, а также посольства иностранных государств. На общей площади 700 квадратных километров будет проживать население в 6,5 миллиона человек, хотя, по оценкам, эта цифра может возрасти до семи миллионов. Для сравнения, в Каире проживает почти 20 миллионов человек. Планируется, что город будет состоять из 21 жилого района и 25 «специализированных районов». В его центре разместиться район небоскребов. Первый этап строительства новой столицы должен составить порядка 300 млрд долл инвестиций.

Сведения по вводу жилья

Жилищное строительство Египта включат различные привычные для местного рынка типы проектов — индивидуальное и многоквартирное жилье. В среднесрочной перспективе объем производства будет поддерживаться планами правительства инвестировать в строительство социального жилья по всей стране значительные бюджетные суммы до 2023 года. Кроме того, египетская компания по недвижимости BROUQ Developments объявила о плане расширения своего бизнеса на рынке Египта и запуска новый пакет проектов в сфере недвижимости на ближайшие пять лет для поддержки планов развития.

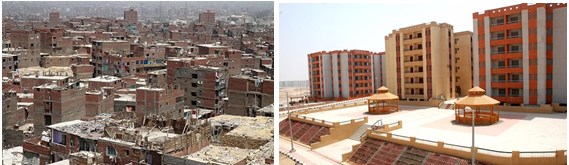

Жилищное строительство Египта имеет много страновых особенностей, а том числе касающихся качества жилой среды. Она все еще остается крайне низкого качества, поэтому на государственном уровне улучшению качества жилой застройки уделяется много внимания. Так Фонд городского развития Египта (UDF) планирует общенациональный проект реконструкции трущоб с общим объемом инвестиций в 17 миллиардов долларов в течение следующих пяти лет (2023-2027 годы). Проект включает в себя на первой этапе развитие небезопасных зон жилой застройки. Для этого в общей сложности 357 районов, обозначенных как небезопасные зоны, будут перестроены для размещения 246053 жилых единиц с общим объемом инвестиций 1,6 миллиарда долларов. Только стоимость земли оценивается в 938 миллионов долларов. На втором этапе будет освоено 61 тыс. гектаров новых территорий с общим объемом инвестиций 13 миллиардов долларов. На третьем этапе проект будет сотрудничать с министерством внешней торговли и промышленности для реконструкции и обновления 1105 неформальных рынков с общим объемом инвестиций 1,8 миллиарда долларов. Правительство Египта поставило цель избавить страну от трущоб к 2030 году.

Перспективные направления

По мнению международных отраслевых экспертов, строительный сектор Египта ожидает многолетний бум, несмотря на инфляцию и обесценивание валюты. Рост строительного сектора будет продолжаться не менее 10-15 лет. Ожидается, что строительная отрасль Египта вырастет на 12,3% и достигнет 472 млрд египетских фунтов (23,98 млрд долларов) в 2022 году, а к 2026 году ожидается, что она достигнет 620,9 млрд фунтов (31,55 млрд долларов).

Рост строительного сектора обусловлен крупными инвестициями в жилой и инфраструктурный секторы, а также в промышленные зоны. На рост также окажет влияние увеличение частных инвестиций и принятие механизмов финансирования государственно-частного партнерства (ГЧП).

Правительство Египта объявило о планах реализовать 45 крупных национальных и стратегических инфраструктурных проектов в 2023 финансовом году, включая 10 траверсных подходов к Нилу, завершение строительства железной дороги протяженностью 1000 километров и строительство 47 новых железнодорожных станций.

Египет примет новую систему общего медицинского страхования, которая была протестирована в двух новых городах — Порт-Саид и Луксор. Это окажет очень сильное влияние на египетский рынок здравоохранения и добавит импульс строительства новых клиник и больниц.

По оценкам местных строительных экспертов, отдельное внимание в части перспектив строительства в Египте следует уделять жилищной сфере, т.к. страна имеет значительный рост населения и высокую долю молодежи. В ближайшие два, 2023-2024 годы, в сегменте доступного жилья появится около 300 000 квартир, однако застройщики пытаются минимизировать влияние инфляции на их ценообразование. Продажная цена может увеличиться примерно на 15 процентов, что ниже инфляции, и, следовательно, сократит прибыль застройщиков.